Os processos financeiros estão entre as maiores dificuldades dos empreendedores da construção civil, a ponto de serem um dos principais fatores da falência de empresas. Por isso, muitas construtoras estão buscando na automatização os meios de ganhar mais eficiência nessa área.

E apesar de desempenhar um papel crucial nos negócios, o setor financeiro nem sempre recebe a devida atenção de gestores que estão mais preocupados em tocar suas obras.

Nestas situações, são bastante comuns as falhas de controles de fluxo de caixa, pagamentos em atraso, descontrole de contas bancárias, entre outros problemas. Tudo isso redunda em prejuízos que se acumulam com o tempo e podem comprometer a lucratividade dos empreendimentos.

Por isso, é fundamental que os empresários revisem seus processos financeiros, pois ninguém pode se dar ao luxo de sofrer perdas que podem ser evitadas com melhorias de gestão. Mas há meios de eliminar esses problemas.

Você deve concordar: departamento financeiro é como juiz de futebol, se faz tudo certo pouca gente nota. Mas se comete um erro grave, a casa cai. É essencial que ele funcione bem, por isso as sua rotinas financeiras precisam ser bem definidas e seguidas à risca.

Afinal, estamos falando do setor que muitos consideram o próprio cérebro das organizações.

Os responsáveis pela área devem, simplesmente: garantir o equilíbrio das contas, controlar o faturamento, monitorar as margens de lucro e ainda prever os recursos para novos investimentos, entre outras responsabilidades.

É uma tarefa vital, que requer pessoal qualificado, totalmente focado no que faz e comprometido com os resultados. Uma empresa não pode pensar em crescer no mercado se não tiver uma área de finanças absolutamente confiável.

Siga a leitura e você vai ter excelentes dicas de rotinas financeiras para otimizar o trabalho do seu departamento financeiro.

Para todas as empresas

Muitas vezes, principalmente no começo de um negócio, a gestão das finanças é deixada à mercê de algum familiar ou de um dos sócios do empreendimento. Mas, à medida que a empresa cresce, precisa estruturar todas as suas áreas, começando pela área que cuida do dinheiro.

Vamos combinar uma coisa, porque isso é muito sério:

Quando se trata de administrar os recursos que pagam suas contas, que viabilizam os investimentos da sua construtora, não cabe improvisação. É preciso organização, planejamento e previsão de riscos, com rotinas financeiras muito rigorosas.

Talvez você já tenha clareza disso. Mas eu faço questão de reforçar que essa é uma regra que se aplica a empresas de qualquer porte, das menores às maiores construtoras ou incorporadoras.

Agora, eu recomendo que você adote isso como uma regra de ouro:

Rotinas financeiras organizam a empresa

As rotinas financeiras envolvem os profissionais da área, as tecnologia empregadas, como softwares de gestão, e várias tarefas cotidianas, repetitivas mas essenciais. Elas organizam a empresa para que ela possa se manter equilibrada e alcançar os resultados esperados.

Porém, não há uma regra fixa para a estruturação da área financeira, isso varia conforme o porte e a política de gestão de cada companhia. Ela pode ser mais ou menos descentralizada, por exemplo, conforme a concepção dos gestores.

Empresas maiores, costumam subdividir o financeiro em áreas específicas para atividades mais complexas, como a tesouraria. Já as de menor porte concentram todas as atividades num único núcleo, com poucas pessoas.

Entre as tarefas mais comuns do departamento financeiro estão a tesouraria, o controle das contas a pagar e a receber, a gestão dos impostos, a previsão de riscos, entre outras. São funções que concentram dados essenciais para as tomadas de decisão do empreendedor.

Veja o alerta que o Sebrae faz a respeito disso:

“Não adianta a empresa ter uma série de dados, se os registros existentes não forem confiáveis e se os procedimentos adotados não estiverem organizados para fornecer informações em tempo hábil… Para evitar dificuldades dessa natureza, a empresa precisa definir quais são as informações úteis para as decisões financeiras e, em seguida, organizar os controles para fornecer as informações desejadas.”

Agora, você deve estar ansioso para saber quais são as rotinas financeiras mais importantes, para ter registros e procedimentos confiáveis, como recomenda o Sebrae.

Vamos a elas.

1- Controle Bancário rigoroso

Aqui, estamos falando do registro diário de toda a movimentação bancária e dos saldos existentes. É o controle dos depósitos e créditos na conta da empresa, bem como todos os pagamentos feitos por meios bancários e demais valores debitados em conta.

Isto inclui as tarifas bancárias, juros sobre saldo devedor, contas de energia, água e telefone, entre outras.

O controle bancário tem duas finalidades, diz o Sebrae:

- A primeira consiste em confrontar os registros da empresa e os lançamentos gerados pelo banco. Também identificar eventuais diferenças nos registros, se isso ocorrer.

- A segunda finalidade é gerar informações sobre os saldos bancários existentes, inclusive se são suficientes para pagar os compromissos do dia.

Auxílio de software

É preciso ter muita segurança na gestão das movimentações bancárias da empresa, para se evitar erros e fraudes, tanto nos ingressos como nas saídas de valores.

Afinal, é com esses créditos que as empresas honram suas contas e efetivam as inversões que foram planejadas. A má gestão dos controles bancários pode significar uma sangria fatal nas finanças das organizações.

Por isso, essa é uma das áreas onde a tecnologia pode ser de grande utilidade, com o emprego de softwares de gestão como o Sienge Platform.

É um sistema que alinha e intercomunica todas as áreas da empresa, automatizando tarefas como o controle bancário, que se torna muito mais fácil, eficiente e confiável.

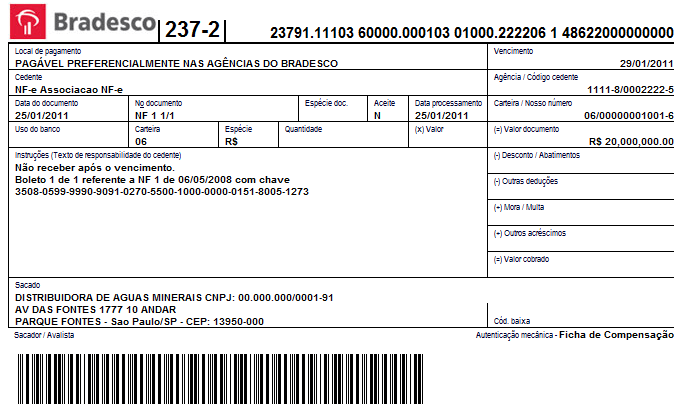

2- Gestão de Contas a Pagar e Receber

Dentre as tarefas mais importantes do setor financeiro está a gestão de Contas a Pagar, que controla as contas de consumo e o pagamento de fornecedores. Falhas nos pagamentos podem acarretar em multas ou falta de insumos essenciais aos empreendimentos.

Os responsáveis pela área devem organizar os totais a pagar, conforme o período de vencimento, seja diário, semanal, quinzenal, mensal, em 45 ou 60 dias.

Com as contas a pagar sob controle, fica mais fácil estabelecer prioridades de pagamentos em caso de dificuldades financeiras. Isso também assegura informações confiáveis para o equilíbrio do fluxo de caixa.

Uma sugestão muito preciosa

Antes de prosseguirmos, deixe eu apresentar a você uma sugestão muito valiosa a respeito desse assunto. É o nosso Ebook sobre contas a pagar, dirigido para sócio-proprietários, diretores, gerentes e analistas financeiros.

Você vai ver, ele é muito útil para:

– Programar pagamentos de forma mais vantajosa.

– Projetar gastos futuros.

– Equilibrar o fluxo de caixa.

– Ter mais assertividade para a tomada de decisões.

Basta clicar na imagem para baixá-lo gratuitamente.

Contas a Receber

Além dos pagamentos, os profissionais que atuam nessa ala do departamento financeiro também precisam controlar os recebimentos. Isto é, monitorar se os clientes da empresa honraram suas obrigações para garantir um fluxo de caixa saudável.

Somente com a entrada de todos os valores previstos para o período a empresa pode conseguir manter suas próprias finanças em dia. Isso passa pelo bom funcionamento do Contas a Receber, tão vital quanto as demais áreas do departamento financeiro.

Um setor qualificado e suas rotinas financeiras estruturadas, neste aspecto, deve ser capaz de:

- A qualquer momento, fornecer informações sobre o total dos valores a receber de clientes;

- Estimar os valores a receber que entrarão no caixa da empresa, por períodos de vencimento, por exemplo, 3, 5, 7, 15, 30, 45 e 60 dias;

- Conhecer o montante das contas já vencidas e os respectivos períodos de atraso;

- Tomar providências para a cobrança e o recebimento dos valores em atrasos;

- Fornecer informações sobre os clientes que pagam em dia;

- Fornecer informações para elaboração do fluxo de caixa.

3- Auditorias devem ser permanentes

É altamente recomendável que as empresas tenham auditorias permanentes. A sua finalidade é avaliar o setor financeiro, periodicamente, para garantir a fidelidade dos seus registros e procedimentos.

Somente com anotações e dados fidedignos os relatórios financeiros podem ter credibilidade. E quem dá essa garantia são as auditorias.

Veja o que diz a esse respeito o Portal de Auditoria:

“A atividade da Auditoria Interna está estruturada em procedimentos, com enfoque técnico, objetivo, sistemático e disciplinado, e tem por finalidade agregar valor ao resultado da organização, apresentando subsídios para o aperfeiçoamento dos processos, da gestão e dos controles internos, por meio da recomendação de soluções para as não-conformidades apontadas nos relatórios.”

Se você ainda não tem esse hábito na sua organização, pense nisso seriamente. Com certeza, será uma providência que vai trazer um impacto bastante positivo na gestão do seu negócio.

4- Faturamento exige atualização constante

Dentre as rotinas financeiras, esta consiste na emissão e conferência das notas fiscais referentes às vendas dos produtos da empresa.

Porém, especialistas apontam que o rigor tributário do País fez com que o setor de Faturamento se renovasse. É preciso atualização constante, adoção de tecnologia compatível e pessoal qualificado, para dar conta da função com toda a eficiência que ela exige.

Eis a palavra de um especialista:

“A base de dados do setor de faturamento é peça essencial do pleno funcionamento da empresa e deve ser feita com extremo cuidado, com máximo de conhecimento e treinamento disponível”, ”, afirma o advogado João Theizi Mimura Junior, especialista na área contábil e fiscal.

5- Cobrança deve enfrentar a inadimplência

Lidar com a inadimplência é um grande problema para as empresas, especialmente em momentos de crise da economia. O desafio é ter boas estratégias de negociação para assegurar o recebimento dos créditos e, ao mesmo tempo, fidelizar os clientes.

Tudo isso começa pela organização da Cobrança. Ela é o setor que vai buscar recuperar os valores em atraso, definindo os responsáveis por essa tarefa. Nas empresas de grande porte, recomenda-se a estruturação completa de um setor de cobranças.

Já nas empresas de pequeno porte, um colaborador pode ser designado como “Responsável pelo Serviço de Cobrança”, enquanto outro pode ser o “Cobrador”, ficando encarregado da execução do trabalho.

Não se esqueça:

O Sebrae-MG sugere no manual Como Elaborar um Plano de Cadastro, Crédito e Cobrança que o Responsável pelo Serviço de Cobrança deve ter como tarefas:

- Efetuar contato preliminar com os clientes inadimplentes;

- Registrar os detalhes de cada contato para efeito de acompanhamento (data, solicitação, resposta do cliente, negociação feita, novos prazos de recebimento, etc.);

- Elaborar e enviar correspondências aos clientes;

- Registrar as recuperações de crédito obtidas com o trabalho de cobrança.

- Orientar a atuação do cobrador (interno ou externo) com base nas diretrizes da empresa;

- Registrar os clientes inadimplentes nos Órgãos de Proteção ao Crédito;

- Providenciar as ações extrajudiciais e judiciais de cobrança.

A entidade também sugere que seja designado um Auxiliar de Cobrança para executar as tarefas operacionais, “deixando o responsável pela Cobrança mais voltado para as atividades de controle e acompanhamento do trabalho e como uma instância superior para renegociação dos casos mais difíceis”.

Estas e mais uma série de recomendações muito práticas você vai encontrar no nosso Ebook “Guia de Cobrança da Construção Civil”.

Para fazer o download, é só clicar na imagem.

Com ele você vai saber como montar um plano de cobrança eficaz e conhecer as melhores formas de negociar com clientes devedores.

6- Tesouraria controla o fluxo de caixa

Este é o setor que tem como tarefa permanente o controle do fluxo de caixa, ou seja, registra todas as entradas e saídas de dinheiro, diariamente. Ao mesmo tempo, realiza a gestão das contas bancárias da organização.

A Tesouraria é um dos trabalhos mais importantes do departamento financeiro.

Você deve estar se perguntando que mais se pode fazer, além de ter um setor específico e bons profissionais para essa tarefa.

Eu tenho uma resposta bem objetiva para você.

Veja:

O Instituto de Estudos Financeiros mostra que, para a Tesouraria funcionar eficazmente, o ideal é ter dois fluxos de caixa. Um de curto prazo, em base diária, cobrindo pelo menos um mês à frente. E outro de médio prazo, em base mensal, cobrindo doze meses à frente.

Neste sentido, o órgão ressalta que:

“O fluxo de caixa faz, em circunstâncias normais, a ligação entre as projeções de recebimento e pagamento e as decisões de captação e aplicação de recursos financeiros. Em situações especiais, notadamente quando a empresa está com grandes dificuldades financeiras, o fluxo de caixa pode ser usado para definir os pagamentos a serem realizados.”

E aqui está um ótimo indicador de desempenho para o setor:

“O maior desafio da tesouraria na administração do fluxo de caixa é obter um razoável grau de acerto nas previsões realizadas. É considerado satisfatório o fluxo de caixa que tem uma margem de erro até 15%. Significa um grau de acerto de pelo menos 85% entre a primeira projeção efetuada e os valores efetivamente realizados.”

Vamos abordar agora um tema que chega a ser assustador para muitos empreendedores: impostos.

7- Gestão de impostos: toda atenção é pouca

Esta é uma das atividades mais complicadas das rotinas financeiras das organizações brasileiras, tendo em vista o cipoal que é a legislação tributária do País.

Cabe ao departamento financeiro calcular os impostos a pagar e confirmar o cumprimento de todas as exigências fiscais que pesam sobre a organização. Falhas neste sentido podem resultar em dívidas e multas.

Além disso, é preciso estudar e definir o regime tributário mais adequado ao porte e atividade da empresa. Escolhas corretas garantem que a empresa, pelo menos, não gaste mais do que deve com os impostos.

Não são poucos os casos de empresas que tiveram sua solidez comprometida e seu posicionamento no mercado abalado por problemas com o fisco. Por outro lado, uma boa gestão de impostos permite à empresa manter este custo em níveis aceitáveis, que não comprometam a sua competitividade.

Toda atenção e máximo cuidado com essa área, portanto.

8- Contabilidade faz a gestão do patrimônio

Agora, vamos à contabilidade, que é a responsável pelo controle do patrimônio da construtora nas rotinas financeiras. Conforme o empreendedor Gabriel Marquez, pós-graduado em Planejamento Tributário pela PUC-SP, isso consiste em gerir os ativos da empresa.

Estão incluídos aí as mercadorias, máquinas, equipamentos, insumos, dinheiro, imóveis, dentre outros. E também os passivos, como as dívidas e contas que ainda não venceram.

“É na contabilidade que ocorre o cálculo de lucro ou prejuízo de uma empresa, a partir da relação entre ativo e passivo. Exatamente por esse motivo, os registros contábeis de uma empresa são uma ferramenta de extrema importância, oferecendo dados para a tomada de decisão sempre que isso envolva dinheiro”, explica o especialista.

9- Planejamento financeiro para crescer

Uma empresa que queira se consolidar no mercado e ainda crescer, não pode prescindir de um bom planejamento financeiro. Com ele é possível definir metas e traçar estratégias para alcançá-las num determinado espaço de tempo.

Isto se faz a partir da organização de todos os dados financeiros disponíveis nesse departamento. A partir daí se constrói o planejamento, que permite identificar o momento certo para investir ou reduzir custos.

A equipe que integra o planejamento vai identificar as oportunidades e os recursos disponíveis para se alcançar os objetivos traçados.

É um trabalho de grande responsabilidade, que requer muita solidez dos dados financeiros, senso de oportunidade e visão de futuro.

10- Gestão de riscos contra imprevistos nas rotinas financeiras

Uma última tarefa do departamento financeiro que eu faço questão de ressaltar para você, é a gestão de riscos. Isso significa estar permanentemente atento às tendências do mercado e mudanças nas políticas para a construção civil.

A gestão de riscos deve avaliar todas as possibilidades de imprevistos que possam repercutir nos custos e comprometer os investimentos. Tais como variações de câmbio, mudanças de legislação, políticas de crédito e outras possibilidades.

Tudo que possa impactar nos negócios precisa ser considerado, com a construção de cenários e soluções para enfrentá-los.

Essa é a melhor maneira de se evitar surpresas desagradáveis, aproveitar as boas oportunidades, e assegurar a saúde financeira da empresa.

Softwares de gestão dos processos financeiros

Com softwares que ligam a gestão dos processos financeiros no automático, você consegue evitar falhas, esquecimentos e retrabalhos que custam muito caro. A automatização padroniza rotinas e as suas informações passam a ser totalmente organizadas e confiáveis.

Por exemplo, criam-se fluxos automáticos de pagamentos e recebimentos que são agendados no sistema. Acabam os atrasos, as multas, juros e várias redundâncias inúteis, além de se alcançar uma eficiência muito maior na gestão estratégica das informações.

Assim, você agiliza e aumenta a produtividade do setor, com reflexos positivos em todas as demais áreas, como um efeito dominó nas estruturas da companhia.

ERP com processos financeiros

A automatização passa pela implementação de um sistema integrado de gestão empresarial (ERP na sigla em inglês) que traga entre suas ferramentas um sistema de processos financeiros.

Vale recordar que um ERP é um sistema de gestão com a capacidade de interligar todos os departamentos das empresas. Explicando melhor, ele funciona como um grande banco de dados que liga todas as funções da construtora, para que trabalhem de forma perfeitamente alinhada.

Além disso, uma plataforma de gestão como o Sienge Plataforma, por exemplo, tem condições de se integrar, sem problemas, a outros softwares que sua construtora já tenha ou venha a ter.

Isso é possível porque ele dispõe no seu desenho as APIs, que são interfaces para comunicação entre programas diferentes. Essas APIs funcionam como se fossem “pontes” entre os softwares.

Como fazer uma transição suave ao automatizar seus processos financeiros

Neste aspecto, é fundamental que a transição seja suave e que sua preparação leve o tempo necessário para a automação não vir a ser interrompida por falta de planejamento.

Depois de começar, a inovação dos processos financeiros deve seguir em frente, sempre evoluindo. Esse foi o caminho que muitas construtoras e incorporadoras já adotaram e estão colhendo resultados bastante compensadores.

Suas rotinas financeiras vão se tornar mais ágeis, com o controle total de suas receitas, das despesas e de todas as demais movimentações do setor. Dessa forma, você poderá concentrar todas as suas energias nos seus empreendimentos e estará pavimentando o caminho para sua empresa crescer de forma segura, contínua.

Não improvise e não espere acontecer.

Resumindo:

Mantenha-se bem informado sobre propostas, mudanças, oscilações deste setor que possam atingir sua organização. E tenha ao seu redor pessoas capazes de fazer essa avaliação com você.

Percebendo algum risco, antecipe-se e trace estratégias para enfrentá-lo. Não deixe para improvisar quando o problema acontecer.

Estruture o departamento e defina suas rotinas financeiras

Outras tarefas ainda poderiam ser agregadas, mas estas 10 são as rotinas financeiras que podem ser consideradas as mais importantes para qualquer empresa. Sempre levando em conta que o departamento financeiro não apenas faz a gestão do dinheiro da organização.

Ele também exerce papel fundamental apoiando as decisões estratégicas dos gestores, quanto a controle de gastos, investimentos e prioridades na aplicação dos recursos. Não decida nada importante sem ter o diagnóstico completo do setor financeiro, em todos esses itens que elencamos.

Como o departamento precisa ser bem estruturado, você terá sempre dados precisos e plena segurança para planejar seus negócios e ampliar sua participação no mercado. Espero com essas indicações tê-lo ajudado porque, você sabe, o seu sucesso é nosso maior objetivo.

Agora, deixe seu comentário, queremos muito saber sua opinião sobre esse tema. E compartilhe com seus sócios, amigos e colaboradores, pode ser útil para eles também.

Obrigado pela leitura e até o próximo artigo!